プロモーション価格予測 United Continental Holdings

| アイデア | 価格予測 | 変更 | 終わりの終わり | アナリスト |

|---|---|---|---|---|

| United Airlines - вылет по расписанию | 96.5 $ | -2.41 $ (-2.44%) | 05.03.2026 | Фридом Финанс |

会社の分析の履歴書 United Continental Holdings

大文字 = 32.810204, 学年 = 6/10

収益、10億 = 57.063, 学年 = 7/10

EBITDA margin, % = 14.89, 学年 = 4/10

Net margin, % = 5.52, 学年 = 2/10

ROA, % = 4.34, 学年 = 1/10

ROE, % = 28.63, 学年 = 8/10

P/E = 10.39, 学年 = 9/10

P/S = 0.5735, 学年 = 10/10

P/BV = 2.58, 学年 = 6/10

Debt/EBITDA = 3.96, 学年 = 3/10

再開する:

EBITDA margin 平均以下, アニメーターから判断すると、評価されます 公正で、購入のために興味深い.

プロモーションの収益性 (-141.69%) Ebitdaによる収益性 (-182.91%) オンです 低レベルそして、あなたは他の企業と考え、比較すべきです.

効率 (ROE=28.63%) オンです かなり高いレベル、会社が独自の資本を効果的に使用しているため、購入に興味があります.

会社のすべての特性 ⇨

サブスクリプションを支払います

企業とポートフォリオの分析のためのより多くの機能とデータは、サブスクリプションで入手できます

配当支払い安定性指数

DSI - (Dividend Stability Index, DSI7), 配当支払い安定性指数

DSI = (Yc + Gc) / 14

Yc – 配当が支払われた過去7年間の連続年数;

Gc - 過去7年間の連続年数で、配当サイズが前年よりも低くなかった.

Yc = 2

Gc = 2

DSI = 0.67

安定性インデックスプロモーションの価格の上昇

SSI - (Stock Stability Index, SSI7) 安定性インデックスプロモーションの価格の上昇

SSI = Yc / 7

Yc – 株式の価格が前年よりも高かった過去7年間の連続年数.

Yc = 4

SSI = 0.57

ウォーレンビュッフェ

1. 安定した利益, 意味 = 129.93% > 0

5年間の成長 /過去12か月間の成長の場合> 0

2. 良い借金の補償, 意味 = 2.77 < 3

会社が最大3年間債務を支払うことができるとき

3. 資本の高い収益性, 意味 = 21.76% > 15

過去5年間で平均ROE> 15%の場合

4. 投資資本への高いリターン, 意味 = 65.27% > 12

過去5年間で平均ROIC> 12%の場合

5. ポジティブなフリーキャッシュフロー, 意味 = 3.83 > 0

過去12か月間の陽性FCF

6. 株式のリターンランサムはありますか?, 意味 = いいえ

今日の株式数<5年前の株式の国

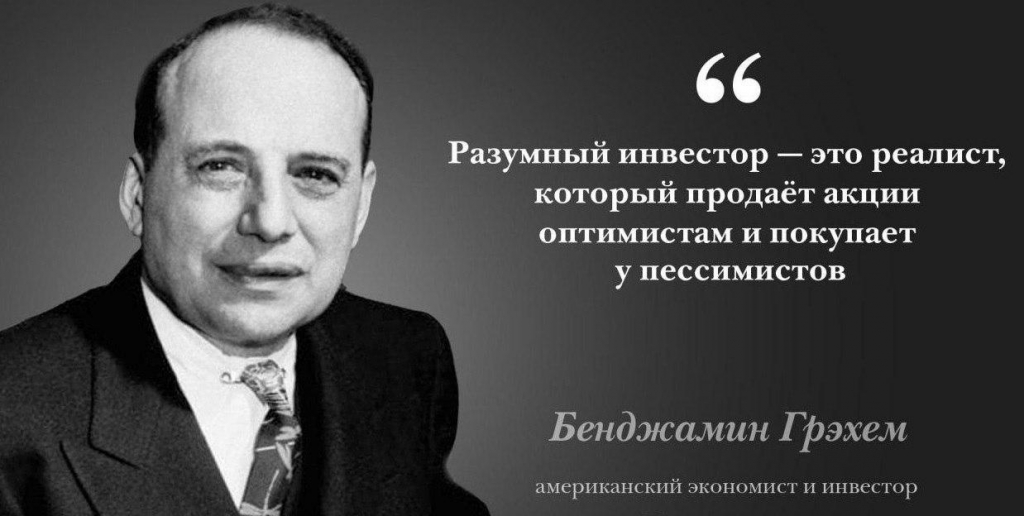

ベンジャミン・グラハム

1. 適切な会社の規模, 学年 = 7/10 (57.063, LTM)

2. 持続可能な財政状況(現在の資産/現在の義務), 学年 = 5/10 (2.77 LTM)

現在の資産は、少なくとも主要な義務を超えている必要があります

3. 安定した利益, 学年 = 8/10

会社は過去10年間で損失を負ってはいけません

4. 配当物語, 学年 = 2.9/10

会社は少なくとも20年間配当を支払わなければなりません

5. 利益の成長(1株当たり利益), 意味 = -141.69%

過去10年間の会社の1株当たり利益は少なくとも1/3増加するはずです

5.5. プロモーションの価格の成長, 意味 = 16.73%

企業の利益成長の指標としての株式の価格は、過去10年間で少なくとも1/3に上昇するはずです

5.6. 配当の成長, 意味 = 0%

企業の利益成長の指標としての配当の支払いは、過去10年間で少なくとも1/3増加するはずです

6. 価格/利益要因の最適な価値, 学年 = 10/10 (3.60 LTM)

株式の現在の価格は、過去3年間の平均利益価値を15回以上超えてはなりません

7. 価格/貸借対照表値の最適な値, 学年 = 1/10 (7.15 LTM)

プロモーションの現在の価格は、その残高コストを1.5倍以上超えてはなりません

Piter Lynch評価

1. 現在の資産は昨年を超えています = 54.93 > 12.68

過去2年間の資産の比較。過去1年を前の1年を超えた場合、これは良い兆候です

2. 借金の削減 = 33.63 < 33.63

近年の借金を減らすことは良い兆候です

3. 現金を超える = 8.77 > 33.63

現金が債務の負荷を超えている場合、会社は破産を脅かすことはありません。

4. 株式のリターンランサムはありますか? = いいえ

今日の株式数<5年前の株式の国

5. 1つのプロモーションによる収益性の向上 = 9.45 > 9.45

前年と比較して、1つのプロモーションによる収益性の向上。そのため、有効性は高まっており、これは良い兆候です。

6. 価格と比較したP/EおよびEPS価値評価 = 162.5 < 98.91

P/Eと株式への収入が株式の価格よりも低い場合、つまり、アクションの過小評価(「Peter Lynch Method」p。182を参照)

配当戦略

1. 現在の配当 = 0 $.

1.5. 配当利回り = 0% , 学年 = 0/10

2. あなたを戸惑います = 0 , 学年 = 0/10

2.1. 配当の割合が成長した後者からの年数 = 0

2.2. 配当支払いの年数 = 2

3. DSI = 0.67 , 学年 = 6.67/10

4. 配当の平均成長 = 0% , 学年 = 0/10

5. 5年間の平均割合 = 0% , 学年 = 0/10

6. 支払いの平均割合 = 97.08% , 学年 = 10/10

7. セクターとの違い = 0.8171, 業界の平均 = -0.8171% , 学年 = 0/10

ベータ係数

β> 1-そのような論文の収益性(および変動性)は、市場の変化に非常に敏感です。そのような資産はよりリスクがありますが、潜在的により収益性があります。一般的に、そのような証券は攻撃的と呼ぶことができます。

β= 1-そのような論文の利回りは、市場の収益性(株価指数)と等しく変化します。

0 <β<1-そのようなベータ版では、資産は市場リスクの影響を受けにくく、結果として、変動性が低くなります。このような論文はリスクが低いが、将来的には収益性も低い。

β= 0-一般的に紙と市場(インデックス)の間に関係はありません。

β<0-ネガティブベータ版が市場とは反対の方向に進む論文の収量。

β = -0.86 - のために 90 日

β = 0.16 - のために 1 年

β = 2.44 - のために 3 年

Altmanインデックス

1968年、エドワード・アルトマン教授は、企業の破産の可能性を予測するという彼自身の古典的な5つの要因モデルを提案します。 積分インジケーターの計算式は次のとおりです。

z = 1.2 * x1 + 1.4 * x2 + 3.3 * x3 + 0.6 * x4 + x5

X1 =運転資本/資産、X2 =収益/資産、X3 =営業利益/資産、X4 =株式/義務の市場価値、X5 =収益/資産

Z> 2.9が金融安定ゾーン(「グリーン」ゾーン)の場合。

1.8

Altmanインデックス, Z = 1.2 * 0.44 + 1.4 * 0.04 + 3.3 * -0.07 + 0.6 * 2.21 + 0.77 = 2.4488

グラハムインデックス

NCAV = -127.63 1株当たり (ncav/market cap = -130%)

Net Current Asset Value, NCAV = Total Current Assets – Total Liabilities

価格 = 98.91

過小評価 = -77.5%

50〜70%(価格範囲:{Price_From} - {rice_to})での購入、100%以上の再評価

データ

NNWC = -133.63 1株当たり (nnwc/market cap = -136%)

Net-net Working Capital (NNWC) = Cash and short-term investments + (Receivables * 75%) + (Inventory * 50%) - Total liabilities

価格 = 98.91

過小評価 = -74.02%

50〜70%(価格範囲:{Price_From} - {rice_to})での購入、100%以上の再評価

データ

Total Liabilities/P = 1.8716

Total Liabilities/P = 61.408 / 32.810204

合計リアビライト/Pは0.1未満でなければなりません

P/S = 0.787

P/S = 大文字 / 収益、10億

P/Sの態度は0.3-0.5以内でなければなりません。乗数値が0.3に近いほど良い。会社の販売を特徴付けます。

ソースに基づいています: porti.ru