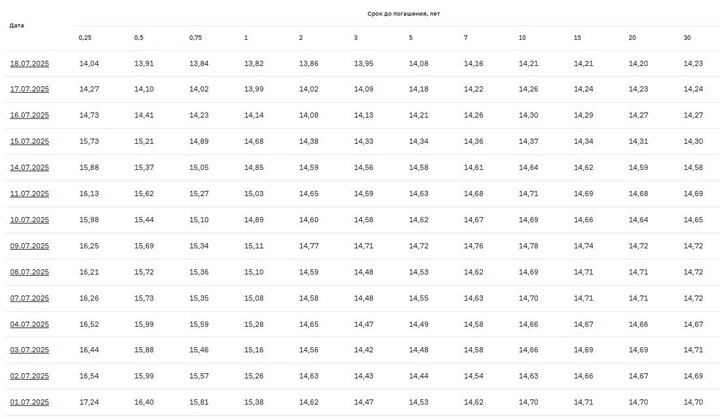

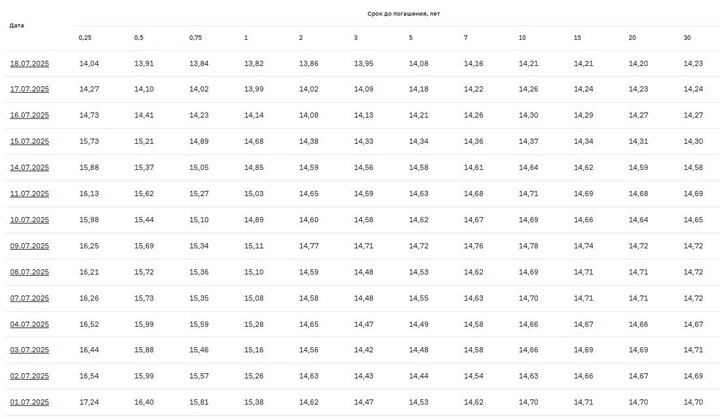

📉 Обвал доходностей коротких ОФЗ

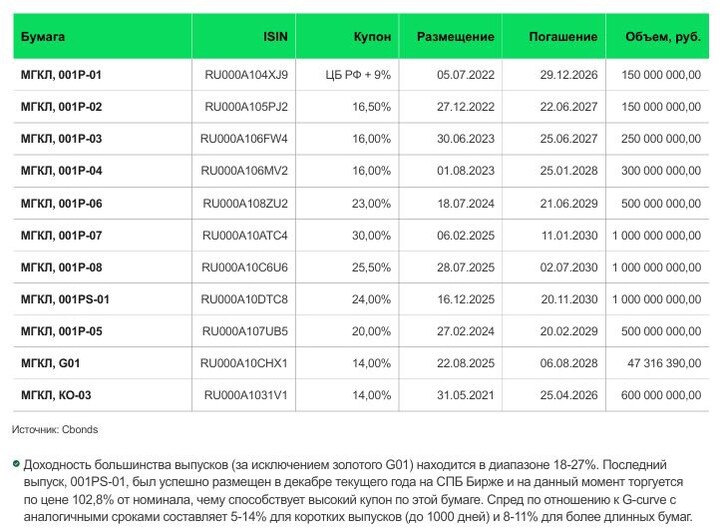

Буквально 15 июля написал короткий пост о том, что короткие ОФЗ заложили снижение ставки сразу на 3-4% в июле. С тех пор доходность самой кроткой ОФЗ26229

#SU26229RMFS3

#SU26229RMFS3 упала еще аж на 1,3%, а доходности однолетних облигаций упали почти на 1% (табличку прикрепляю выше).

👆 Это иррациональные движения или просто инсайд - узнаем уже на следующей неделе. Чтобы оправдать такие доходности коротких ОФЗ, должно произойти снижение ставки на 3-4% уже в пятницу и еще на 2-3% в сентябре 2025 года.

📉 Доходности корпоративных облигаций тоже стремительно ползут вниз последние 2 недели, а если посмотреть на короткие облигации с высоким рейтингом, то по ним тоже очевидно, что ставка ниже 15% к концу года уже в цене.

❗️ В целом, рынок акций тоже закладывает приличное снижение ставки, просто индекс тянут вниз экспортеры из-за крепкого рубля. А вот

#MTSS

#MTSS МТС и

#RTKM

#RTKM Ростелеком прилично выросли за неделю (это ТОП2 бенефициара снижения ставки). Есть еще много компаний, которые от этого выиграют, но там проблемы не только с долгом и у многих с дивами непорядок.

✅ В общем, если будет снижение на 1-2% (как это прогнозирует большинство), то это может разочаровать рынки, а вот снижение на 3% или более - уже будет позитивом и для длинных ОФЗ, и для рынка акций.

Единственное, что до завершения СВО вряд ли мы увидим ставку ниже 14%, а если и увидим, то ненадолго + рубль сейчас слишком крепкий, так что на среднесрочном горизонте нас почти гарантированно ждет его ослабление с последующим новым витком инфляции (в среднесроке это хорошо для экспортеров).

Что касается длинных ОФЗ, то сильное снижение ставки может дать возможность за короткий период времени заработать около 13% на росте тела, если доходности 47

#SU26247RMFS5

#SU26247RMFS5 и 48

#SU26248RMFS3

#SU26248RMFS3 выпусков упадут до 12,5%, причем практически без рисков просадки. А вот падение доходностей ниже пока под вопросом, поэтому доходностей 10-11% не дожидался бы в текущих реалиях и был бы осторожнее.

🟢 Лично я на неделе набрал в портфель немало валютных облигаций и нарастил долю акций в российской части портфеля до 56%. Сценариев развития событий немало, позиции есть, остается наблюдать.

Всем хороших выходных ❤️

[&Tauren | Облигации](https://www.tbank.ru/invest/strategies/1e61d475-39b6-4efc-892c-9996647afbfd)

Vlashr

21 7月 14:34