🤨Если вы хоть раз ловили себя на мысли «ну как же так: в новостях уже всё плохо, а рынок растёт» или наоборот «отчёты ещё хорошие, а индекс валится», то уже столкнулись с денежным лагом.

...

Рассказал Евгений Митюков, портфельный управляющий УК Т-Капитал

В 2025 году фондовый рынок остается нестабильным. Геополитика, торговые войны и жесткая денежно-кредитная политика ЦБ мешают росту. Однако, как отмечает портфельный управляющий УК Т-Капитал Евгений Митюков в колонке для РБК, именно в таких обстоятельствах формируются условия для повышенных доходностей на среднесрочном горизонте, которую могут получить инвесторы, покупая фонды.

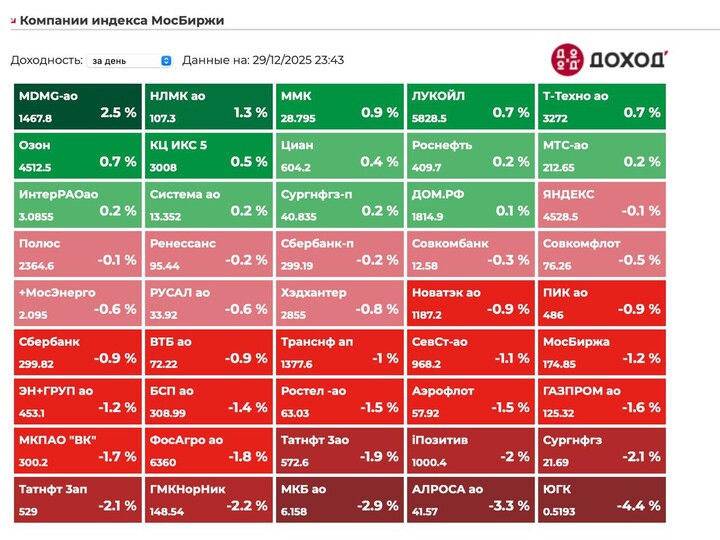

Пассивные фонды, которые следуют за индексом Мосбиржи (IMOEX), имеют ограничения. В индексе высокая концентрация крупных эмитентов, что означает большую зависимость цены паев от событий, происходящих в этих компаниях. Активные стратегии позволяют обогнать рынок за счет регулярной ребалансировки портфеля.

📊 Доходность пассивных фондов акций, основанных на IMOEX, за три года составила 33–46%. Прирост в активных стратегиях за тот же период составил 47–104%. В фондах на облигации активные стратегии принесли инвесторам доходность до 45%, а индексные — до 37%.

Индексные стратегии менее рискованны. Согласно исследованию SPIVA на рынке США, около 90% активных стратегий на промежутке 15 лет неэффективны по сравнению с индексными фондами. Однако с учетом реалий на российском рынке активные стратегии чувствуют себя намного лучше.

У фондов с разными подходами есть свои «за» и «против».

• Пассивные — меньше риск и комиссии. Они подходят, если вы рассчитываете на стабильный рост. Однако потенциальная доходность в них может быть ниже, чем у фондов с активной стратегией.

• Активные — выше потенциальная доходность, но больше риск и комиссии.

👀 В линейке фондов от Т-Капитал есть продукты как с пассивной, так и с активной стратегией.

Например, фонд TMOS — классический пример фонда с пассивной стратегией, следующий за индексом Мосбиржи IMOEX полной доходности.

Альтернативный подход используется в недавно запущенном фонде Т-Капитал Трендовые акции (TRND). Он включает в себя компании с лучшей динамикой доходности акций за последние несколько месяцев. Бумаги с динамикой хуже рынка не попадают в фонд. Систематическая разбалансировка портфеля позволяет фонду получать доходность лучше рынка согласно историческому анализу стратегии, а с момента фактического запуска около трех месяцев назад TRND опережает TMOS на 2%. Текущий портфель фонда TRND имеет наиболее крупные позиции в акциях таких компаний, как Сбербанк, Полюс, Т-Технологии, Татнефть, где динамика с учетом дивидендов была лучше широкого рынка российских акций.

Можно диверсифицировать портфель за счет фондов с разными стратегиями в зависимости от уровня толерантности к риску. У инвесторов с большей терпимостью к риску доля фондов с активной стратегией может быть выше, и наоборот. Но независимо от того, какой выбор делает инвестор — следовать ли за пассивным индексом или отдать большую часть капитала в управление с активной стратегией, важно делать это систематически. Использование фондов также позволяет экономить на налогах, если держать их больше трех лет, за счет льготы на долгосрочное владение. Помимо этого, дивиденды, поступающие в фонд, не облагаются налогами, что дает дополнительным заработок инвесторам.

Poly_invest

Poly_invest

Karsotel

Karsotel