Но главный драйвер котировок — будущая допэмиссия

ВТБ опубликовал финансовые результаты МСФО за четыре месяца 2025 года.

📊 Что с результатами?

За первые четыре месяца 2025 года чистая прибыль банка снизилась по сравнению с аналогичным периодом прошлого года, рентабельность капитала упала. При этом доналоговая прибыль выросла на 27% благодаря увеличению прочих доходов, которые достигли 270 млрд рублей. Рост прочих и комиссионных доходов привел к увеличению операционной выручки на треть. Однако высокие ставки продолжают негативно влиять на чистую процентную маржу, снижая чистый процентный доход.

Отчисления в резервы выросли в 2,2 раза год к году. Стоимость риска (доля зарезервированного портфеля) хоть и выросла до 0,9% в январе–апреле 2025 (против 0,5% в прошлом году), но остается на приемлемом уровне. Этому способствует высокий коэффициент покрытия резервами просроченной задолженности.

💰Что с дивидендами?

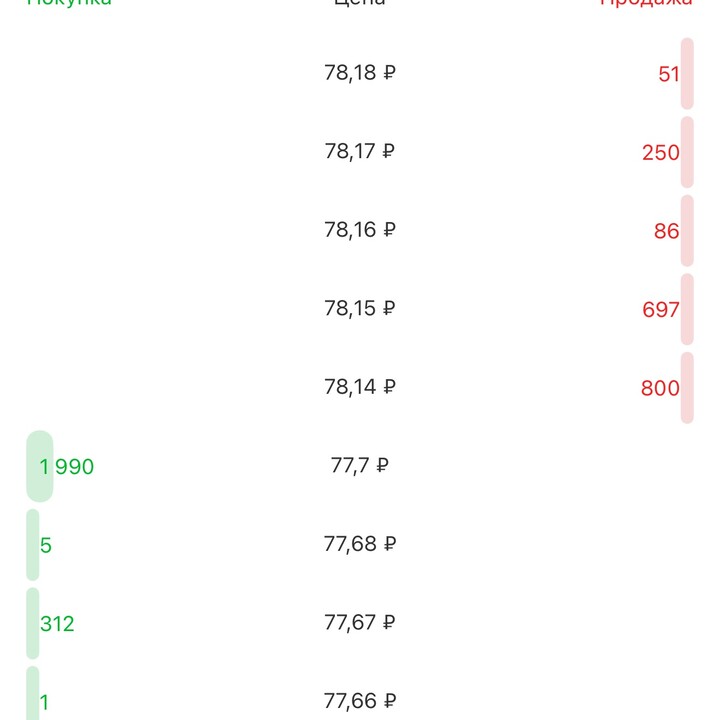

Ранее Набсовет ВТБ предложил выплатить половину прибыли прошлого года в виде дивидендов. Это 275,8 миллиардов рублей, из которых 137,4 миллиарда получат владельцы обыкновенных акций. Дивиденд на одну обыкновенную акцию может составить 25,58 рубля. При текущих котировках это даст доходность около 27%.

С учетом текущего уровня достаточности капитала группы (норматив Н20.0 в апреле составил 9,5%) для выплаты дивидендов банку может понадобиться допэмиссия акций, о которой менеджмент ВТБ говорил ранее. По заявлениям первого заместителя председателя Правления ВТБ Дмитрия Пьянова, объем допэмиссии будет небольшим по сравнению с объемом выплаченных дивидендов. Пока параметры будущей допки неизвестны.

🎯 Что в итоге?

Аналитик Т-Инвестиций Егор Дахтлер оценивает результаты ВТБ за четыре месяца 2025 года нейтрально. Ключевой фактор, который будет влиять на акции ВТБ в ближайшее время — параметры планируемой допэмиссии. Анонсировать их должны летом.

Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты. Уведомляем Вас о том, что при приобретении и владении иностранными ценными бумагами вы можете столкнуться с рисками депозитарной инфраструктуры, связанными с геополитической ситуацией.

Весь текст дисклеймера

MAX

MAX

Shtaine

30 5月 12:46