🔵 Тезисно про Газпром

Сегодня закончил формирование позиций в стратегии [&Филантроп](https://www.tbank.ru/invest/strategies/c4896e28-692b-4f93-88e2-9b2c447d1d45) , и решил в формате коротких обзоров рассказывать про бумаги, которые я туда добавил.

📍 Одной из бумаг с наименьшим весом стал

#GAZP

#GAZP , который я зацепил по самому низу, и который уже хорошенько отрос.

📍 В целом, с фундаментальной точки зрения, эта идея сомнительная, потому что на данный момент практически всю мощность национального достояния можно уместить в три пункта:

•Сила Сибири — ключевой трубопровод в Китай. Вышел на проектную мощность в конце 2024 г.

•Голубой поток — трубопровод для поставок газа в Турцию для внутреннего потребления.

•Турецкий поток — состоит из двух ниток, одна из которых предназначена для поставок газа турецким потребителям, вторая — для газоснабжения стран Южной и Юго-Восточной Европы.

В такой ситуации аналитики скептически смотрят на перспективы компании, ведь считают, что для ее переоценки необходим существенный рост прибыли, который затрудняется ограниченными возможностями поставок на европейские рынки. Строительство же новых трубопроводов в Азию или Иран может занять годы и потребует триллионы рублей инвестиций.

При этом, сейчас в структуре продаж доминирует внутренний рынок, где цена не привязана к экспортным котировкам и индексируется примерно на уровне инфляции (хоть недавно газовый гигант и намекнул, что пора бы россиянам поделиться рублем).

📍 Я же больше смотрю на два других аспекта бумаги: технику и эмоциональные ожидания рынка. Эмоционально рынок может посчитать «Газпром» одним из главных бенефициаров возможного мирного соглашения (так как вместе со

#SBER

#SBER это две главные прокси-компании на Россию).

Технически же тут тоже благоприятная ситуация, так как бумаги сейчас находятся вблизи исторического дна. Грех не подобрать по такой цене!

*️⃣ Для справки

Аналитики не ждут быстрое восстановление поставок на европейский рынок, так как США заинтересованы в развитии собственных поставок СПГ в Европу и сохранении санкционного давления на Россию в этом секторе. Они ожидают, что даже с учетом всех преимуществ дешевых энергоносителей, пересмотр отношения в Европе к российским энергоносителям займет время.

Я же согласен тут только частично. В секторе СПГ российским игрокам на рынке Европы будет действительно тяжело, но вот готовые трубопроводы с дешевыми ресурсами для рецессионной экономики той же Германии явно перевесят «принципы», потому что бизнес есть бизнес.

📍 Прочие факторы

Эффект от санкций на дочернюю компанию

#SIBN

#SIBN сейчас трудно просчитать — их влияние должны отразить консолидированные результаты 2025 года. Существенное снижение объемов или прибыльности компании может стать негативным «матери».

С другой же стороны можно ожидать позитивного эффекта от консолидации «Сахалинской Энергии» (около 500 млрд руб. EBITDA) , отмены надбавки НДПИ (600 млрд руб.), а также объявленных мер повышения операционной эффективности

📍 Дивиденды

Аналитики считают, что компания предпочтет снижение долговой нагрузки дивидендам (дивиденды за 2024 год могли бы составить 30,4 рубля на акцию, доходность 18%), прогнозируя дальнейшее снижения долговой нагрузки до 1,6х по ЧД/EBITDA к концу 2025 года. Мне же кажется, что, в случае урегулирования украинского кризиса, можно ждать выплаты или хотя бы рассмотрения вопроса дивидендов за 2024 год. Фактическое решение уже не так принципиально, ведь котировки это уже заметно толкнет.

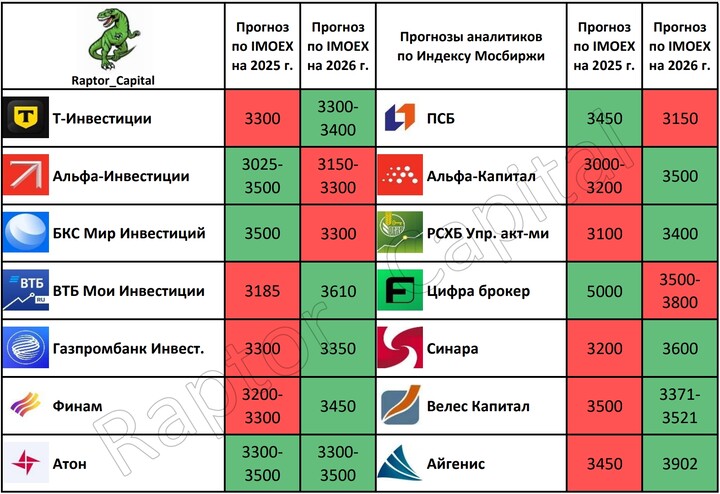

👤 Таргет и ожидания

Уточню, что все мои рассуждения строятся на идее снижения геополитической напряженности. Если что-то пойдет не так, то я мгновенно выйду из Газпрома.

Если же все пойдет по умеренному сценарию, то первую цель я вижу в районе 170 рублей (+24%). Аналитики же сохраняют нейтральный взгляд с целевой ценой — 160 рублей на акцию (+17%). В случае же оптимистичного варианта, буду ориентироваться на общую динамику индекса, но она будет явно выше 24%.

#прояви_себя_в_пульсе #инвестиции #аналитика #прогноз #идея #портфель